「認知症になると、銀行口座が凍結される可能性がある」 と、耳にしたことがある方も多いのではないでしょうか。

・認知症になったら、すぐに銀行口座が凍結されるのか?

・銀行はどうやって本人が認知症だと分かるのか?

・銀行口座の凍結を防ぐ方法とは?

などについて、本記事ではわかりやすく解説していきます。

この記事の要約

- 判断能力が低下した顧客を守るため、口座凍結が行われることがある

- 認知症と診断されても、すぐに口座凍結されるわけではない

- ひとたび口座が凍結されると、家族でも預金を引き出せない

- 口座凍結を解除する「成年後見制度」にはデメリットも

- 早めに「家族信託」の専門家に相談し、口座凍結の対策をしておくのがおすすめ

認知症による口座凍結を防ぐために

認知症になると、銀行口座の凍結だけではなく、自宅などの不動産も売却することができなくなります(いわゆる資産凍結)。

このような事態を防ぐため「家族信託」という、家族で財産を守る方法が近年注目されています。

「将来、親が認知症になった時に口座が凍結されないようにしたい」

「介護費や生活費などを支払えるよう、親の財産を家族で守りたい」

などのお悩みがありましたら、お気軽にご相談ください。

家族信託の契約件数2年連続No.1の「おやとこ」が、真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する家族信託の契約件数2年連続No.1:2023年11月期調査(同年11月3日~11月21日実施)に続き2年連続。調査機関:日本マーケティングリサーチ機構より

認知症による口座凍結とは?

「口座の凍結」とは、銀行での取引に制限がかかった状態を指します。

キャッシュカードでの引き出しや振込みによる出金ができなくなる状態です。

認知症により本人の判断能力が著しく低下した場合に、このような取引の停止、いわゆる「口座凍結」がなされることがあります。

認知症による口座凍結はなぜ起こる?

認知症により口座凍結されるのは、判断能力が低下した方の財産を守るためです。

認知症に限らず、判断能力が低下すると適切な判断が難しくなり、振り込め詐欺や横領の被害などに遭う可能性が高まります。

そのようなトラブルに巻き込まれないよう、銀行は口座を凍結し、預金の引き出しができないようにするのです。

銀行が認知症を知るのはいつ?

「実はすでに親が認知症なんですが、いつ銀行にばれてしまうのでしょうか?」

弊社には、このようなご相談も多く寄せられます。

認知症を理由に口座が凍結されてしまう基準やタイミングについて、詳しく解説していきます。

口座凍結のタイミング=銀行が判断能力低下を把握したとき

口座凍結されるタイミングは、本人(親御様)が判断能力を著しく欠いていると銀行が判断したときです。

つまり、本人が病院で認知症の診断を受けても、一般にそのことを銀行がそのまま知ることはないため、すぐに口座が凍結されるわけではありません。

認知症の診断を受けた後でも、本人に判断能力があって窓口で適切に手続きができれば、引き出しや振り込みなどの手続きが可能です。

逆に、認知症と診断されていなくても「判断能力を欠いている」とみなされてしまうと口座が凍結され、手続きができなくなると言えます。

では、銀行はいつ・どうやって認知症(判断能力の低下・喪失)に気づくのでしょうか?

銀行が認知症に気づくとき

銀行が認知症(判断能力の低下・喪失)に気づく事例を4つご紹介します。

銀行が認知症に気づいて口座を凍結する事例

- 事例1:家族が本人の認知症について銀行に相談した場合

- 事例2:本人が窓口に行き、手続きを行おうとした際、銀行員が判断能力の低下に気づいた場合

- 事例3:家族が本人のキャッシュカードを用いてATMで1日の限度額いっぱいの額を払い出す行為を繰り返している場合

- 事例4:詐欺と疑われるような多額の出金や振込がみられた場合

家族や本人が実際に銀行に出向かなくとも、事例3や事例4のように、キャッシュカードによる取引の履歴から銀行が、本人の判断能力低下に気づく場合もあります。

また、本人の年齢から認知症の可能性が考えられる場合は、銀行から本人へ連絡が入ることもあるようです。

一般的に、銀行が「判断能力の低下」を確認する際は、

・本人が窓口まで来られるか

・名前・生年月日を言えるか

・適切に署名ができるか

などを基準としているといわれています。(銀行によって基準は異なります)

では、認知症により口座が凍結された場合、具体的にどのようなことが起こるのでしょうか。

口座が凍結されるとどうなる?

認知症による口座凍結がもたらす影響として、5つ事例をご紹介します。

認知症による口座凍結がもたらす影響

- 本人・家族でもお金を引き出せなくなる

- 定期預金の解約ができなくなる

- 親の生活費や医療・介護費を子供が立て替えなければならなくなる

- 年金の引き出しや年金受取口座の変更ができなくなる

- 銀行の「代理人カード」も使えなくなる

それぞれ詳しくみていきましょう。

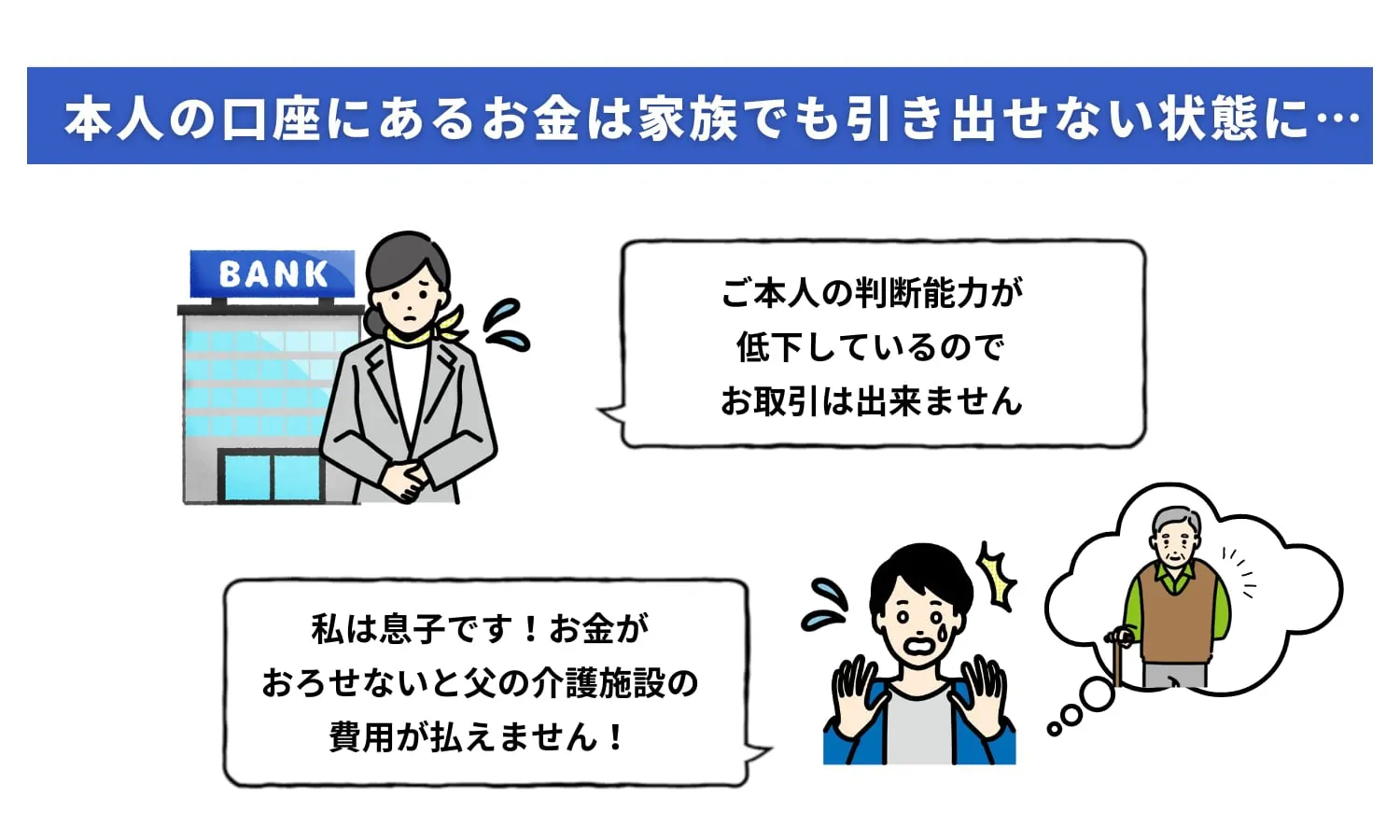

本人・家族でもお金を引き出せなくなる

判断能力低下により口座が凍結された場合、本人はもちろん、家族でも銀行口座からお金を引き出すことはできなくなります。

「本人の判断能力がある場合」でなければ、銀行における通常取引(預金の引き出しや窓口での手続きなど)は、原則認められないためです。

定期預金の解約ができなくなる

口座凍結により取引が制限されると、定期預金の解約(引き出し)もできなくなります。

銀行により実際の対応は異なりますが、原則として定期預金の解約手続きもできなくなると想定し、事前に対策しておくことをおすすめします。

親の生活費や医療・介護費を子が立て替えなければならなくなる

本人が判断能力を失ってしてしまうと、口座凍結だけでなく、自宅などの不動産の売却等もできなくなります。

したがって、親御様の生活費や医療・介護費を捻出する手段の多くが制限されてしまいます。

万が一口座凍結がされてしまった後でも、成年後見制度(後に解説)を利用すれば、本人の銀行口座にあるお金を使えるようになります。

しかし、家庭裁判所への申し立てや手続き等が必要となったり、第三者である後見人によって財産管理がされてしまったりと、デメリットも多くあります。

年金の引き出しや年金受取口座の変更ができなくなる

口座が凍結されると、年金受取口座から年金を引き出すこともできなくなります。

本人確認が必要な年金受取口座の変更もできません。

ただし、認知症により口座が凍結されても、本人の口座への年金の振込自体は継続して行われます。

つまり、引き出しができない口座に、継続してお金が振り込まれ続けるということになります。

銀行の「代理人カード」も使えなくなる可能性がある

銀行によっては家族も利用できる「代理人カード」や「代理人の登録制度」のサービスがあります。

代理人カードは1つの口座あたり複数毎のキャッシュカードが発行されるため便利である反面、利用には要件があり、本人の判断能力が確認できなくなると、基本的に利用は停止されます。

代理人カードや代理人登録は、家族内での利便性向上や本人の入院などを想定したものであり、本人に代わって口座を管理するものではないからです。

もし、認知症を発症した後に代理人カードの利用を続けていることが銀行に発覚すれば、預金について重大な問題を指摘されることもあります。

※一部の銀行では、認知症による判断能力低下後も、家族が代理で出金できる代理人カードを提供している場合もあります。

認知症による口座凍結を防ぐために

ここまでご紹介してきたような「口座凍結」を防ぐため、「家族信託」という家族で財産を守る方法が近年注目されています。

「将来、親が認知症になった時に口座が凍結されないようにしたい」

「介護費や生活費などを支払えるよう、親の財産を家族で守りたい」

などのお悩みがありましたら、お気軽にご相談ください。

無料で専門家へのご相談や、家族信託についての詳しい資料をご覧いただけます。

無料で相談する

無料で相談する口座凍結を解除するには「成年後見制度」の利用が必要

認知症による口座凍結を解除するには「成年後見制度」の利用が必要になります。

成年後見制度を利用すると、「後見人」が就任し、本人の判断能力がすでに低下・喪失している場合でも、銀行口座などの財産を動かせるようになります。

成年後見制度とは?

成年後見制度とは、認知症や精神疾患、知的障がいなどで判断能力が不十分となった人の生活を支え、不利益な契約や詐欺被害などから守るための制度です。

成年後見制度を利用するにはまず、家庭裁判所に後見開始の申し立てを行います。

その後「後見開始の審判」を受け、「後見人」が選任されます。

後見人は、本人に代わって適切な財産管理や契約行為などを行えるため、銀行口座のお金も動かせるようになります。

成年後見制度のデメリット・注意点

成年後見制度は、上述のように、本人の認知症が進行した最終的な段階でも利用できる「セーフティーネット」のような制度です。

ただし利用に際しては、以下のようなデメリットや注意点もあるため、しっかりと把握しておく必要があります。

1. 原則途中でやめることはできない

成年後見制度は、原則として本人が亡くなるまで続きます。

後見人が一度選任されると、本人の財産は全て、本人が亡くなるまで後見人が管理します。

よって、例えば介護費・医療費の捻出のためだけに一時的に後見人をつける、ということはできません。

銀行口座やそれ以外の不動産などの財産についても、本人や家族による自由な管理はできなくなります。

2. 後見人は裁判所に監督される

後見人による財産の管理処分は、裁判所の監督下で行われます。

例えば自宅などの不動産を処分する際には、裁判所の許可が必要です。

また毎年、後見人から裁判所へ報告が行われ、裁判所による財産管理のチェックを受けることになります。

3. 専門家が後見人に選任された場合は報酬が発生する

専門家(司法書士・弁護士など)が後見人に就任すれば、報酬の支払いが必要となります。

一般的に、後見人への報酬額は月額2万〜6万円、年間で24万〜72万円程度とされています。

原則被後見人が亡くなるまで続くことになりますので、トータルでは決して少なくない金額が必要となります。

口座凍結の事前対策 「家族信託」

成年後見制度を使わずに口座凍結を防ぎたいというニーズに応える形で、近年では「家族信託」が注目されています。

家族信託は、本人の判断能力があるうちに、本人の財産の管理や運用を信頼できる家族に託す仕組みです。

財産を託す委託者(親)と、財産を託され管理や運用を行う受託者(子)の間で「信託契約」を締結します。

本人が認知症により判断能力を失ったとしても、信頼できる受託者(子)が財産の管理を行うことができる、という仕組みです。

※受託者は家族以外の人物でも契約可能です。

家族信託のメリット

家族信託の主なメリットを3つご紹介します。

家族信託のメリット

- 財産管理の自由度が高い

- 不動産の管理や処分も委託できる

- 成年後見制度と比べて費用を抑えられる

それぞれのメリットについて、詳しく解説していきます。

1. 財産管理の自由度が高い

家族信託は成年後見制度と異なり、家族で財産管理を柔軟に行うことができます。

家族(子など)が財産管理を行うため、第三者である後見人が財産管理をする成年後見制度に比べると、自由な財産管理が可能になります。

また、家族信託をする財産は選べるため、保有している財産すべてを信託する必要はありません。

2. 不動産の管理や処分も委託できる

成年後見制度では居住用不動産の処分を行う場合、家庭裁判所の許可が必要となりますが、家族信託では信託契約に沿って受託者(子)が柔軟に行えます。

賃貸マンションなどの収益不動産である場合は、その管理や運用に関しては受託者(子)が行い、不動産から得られる賃料収入などの「利益」は受益者(=委託者)である親が引き続き得られることもメリットです。

3. 成年後見制度と比べて費用を抑えられる

上述の成年後見制度と比べると、家族信託は比較的低コストで運用できます。

初期費用は家族信託の方が高くなりますが、後見人に支払うような、継続的な報酬が安いことが特徴です。

図:「家族信託のおやとこ」の場合の、成年後見制度との費用比較

家族信託する財産を取捨選択することで、さらに費用を安く抑える工夫ができることも特徴です。

どの対策を検討すべきか、早めの情報収集を

認知症による判断能力の低下によって、銀行口座は凍結されてしまうおそれがあります。

口座が凍結された後でも、成年後見制度により凍結を解除することはできますが、後見人への報酬が発生したりと、さまざまなデメリットがあることを把握しておく必要があるでしょう。

一方、「家族信託」であれば、信頼できる家族に財産管理を任せることにより、口座凍結を防ぐことができます。

成年後見制度や家族信託など、どの制度を使うべきかの判断は、ご家族によって状況が異なるため一概には言えません。

まずは専門家の無料相談や資料請求を活用し、どの制度を使うと良いか(どの制度を使う必要がないのか)検討を早めに始めることをおすすめいたします。

認知症による口座凍結を防ぐために

「将来、親が認知症になった時に口座が凍結されないようにしたい」

「介護費や生活費などを支払えるよう、親の財産を家族で守りたい」

などのお悩みがありましたら、お気軽にご相談ください。

家族信託の契約件数2年連続No.1の「おやとこ」が、真心を込めて丁寧にご対応します。

無料で相談する

無料で相談する